登录新浪财经APP 搜索【信披】查看更多考评等级

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

超过27万投资者无计脱身

上市以来,累计融资超过55亿元,净利润亏损接近30亿元的ST爱康(维权),眼下已经走到了退市边缘,留下27万户股东无计脱身,公司实际控制人家族,却大肆套现超过20亿元。

自从2011年上市至今,包括IPO募资在内,ST爱康先后三次融资,从资本市场获得资金净额超过55亿元。然而,巨额融资不仅没有未能推动业务发展,反而因为该公司持续亏损,全部打了“水漂”。

公开数据显示,上市第二年,ST爱康的业绩就迅速变脸亏损。此后几年虽有盈利,但规模一直有限。2019年之后的五年间,除了2022年,其他四年全部巨亏。扣除部分年份盈利后,该公司上市13年间,净利润累计亏损额已接近30亿元。

公司巨额融资、业绩巨亏,ST爱康的控股股东及关联方,却早已金蝉脱壳。第一财经梳理发现,邹承慧代表的实际控制人、控股股东,经过多次减持,持股比例已从上市之初的43.63%。降至今年3月底的6.4%,相应套现金额则超过20亿元。若加上股权质押,邹承慧及其家族、关联方,累计套现可能超过24亿元。

不仅如此,邹承慧及其家族控制的企业,还屡次大额占用ST爱康资金。监管调查发现,2017年至2019年间,该公司向邹承慧家族控制的江苏爱康实业集团有限公司(下称“爱康实业”),提供的财务资助合计达到40亿元左右。截至去年底,ST爱康的29笔对外重大担保中,多笔也与邹承慧家族的关联企业有关。

实际控制人家族吃干榨净之余,ST爱康已经走到了退市边缘。截至6月14日,该公司股价已经连续18日低于1元面值,超过27万投资者可能将难以脱身。

对于这种情况,业内人士建议,除了对上市公司及其控股股东的虚假陈述、财务造假等违法违规行为严格追责,还应建立更完善的投资者保护制度。比如在一些国家,无论是强制退市还是主动退市,上市公司均须回购股份。

融资55亿净利累亏近30亿

截至6月14日收盘,ST爱康最新股价仅为0.41元,总市值只有18.35亿元。由于已经连续18个交易日低于1元,该股“面值退市”已经没有悬念。

公开资料显示,ST爱康成立于2006年,2011年在深交所上市,曾经是光伏制造板块细分领域的龙头企业。上市13年多来,该公司累计在资本市场直接融资超过50亿元。

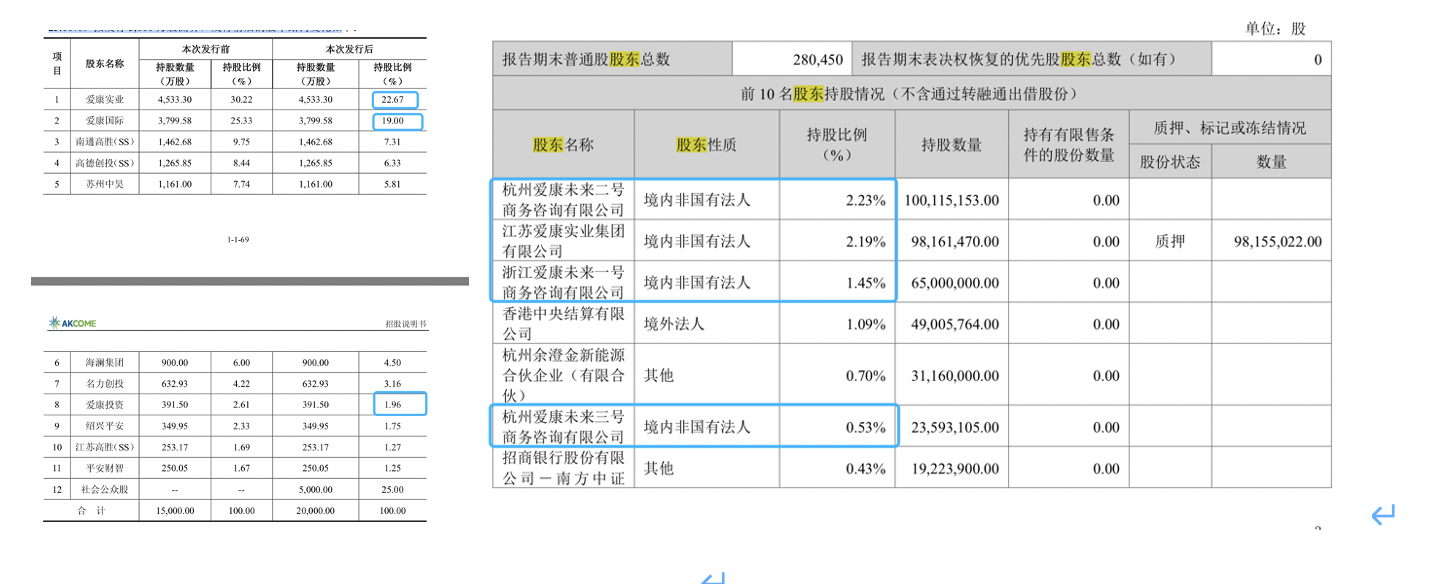

据招股说明书,ST爱康IPO时,以每股16元的价格,共计发行了5000万股,扣除发行费用后,实际融资金额约为7.59亿元。

此后,该公司陆续七次启动定向增发,虽然最终只有两次落地,但募资金额却为数不小。2014年,该公司以16元的价格增发6250万股,实际募集资金实际募集资金9.7亿元;2016年,以9.63元的价格增发3.98亿股,募集资金37.77亿元。如以此计算,ST爱康首发及定增,合计募集资金约55.06亿元。

但大手笔募资之后,ST爱康的业绩不但没有增长,反而大额亏损,净利润累计亏损近30亿元,市值也从2021年高峰期的270亿元缩水为目前的19.26亿元,相较于最高点缩水了93%左右,约250亿市值化为乌有。按照最新股价计算,该公司市值已不足融资额的35%。

巨额融资并未带动ST爱康业绩。上市不久的2012年,该公司业绩就开始变脸,当年净利润亏损约5604万元。2013年~2018年,虽然未曾亏损,但净利润始终在1亿元左右波动。从2019年开始,随着转型涉足HJT电池之后,ST爱康开始巨亏。当年,由于计提了长期股权投资损失等多项损失,该公司当年净利润亏损达到16.12亿元;2020年短暂盈利1715万元后,2021年~2023年分别亏损4.06亿元、8.33亿元、8.26亿元。

控股股东套现超20亿

ST爱康上市之初,邹承慧家族通过江苏爱康实业集团有限公司(下称“爱康实业”)、爱康国际、爱康投资三家公司,合计持股比例达到43.63%。但截至2024年3月底,邹承慧及关联方持股仅剩6.4%。在十余年间,控股股东及关联方不断通过减持套现,并利用股权质押“金蝉脱壳”。

记者据choice数据不完全梳理,仅2015年~2022年,邹承慧及关联方就进行了30余次减持,累计减持约6.27亿股,套现金额达到20.54亿元。

邹承慧家族减持的过程中,与ST爱康转型的利好一路伴随。例如2019年底,ST爱康公告称,公司拟非公开发行募集资金总额不超过13亿元,用于1GW高效异质结(HJT)光伏电池及组件项目及补充流动资金。业内当时认为,该公司此举意在正式进军进军光伏HJT电池领域。随后,该股股价小幅走高。就是在这期间,控股股东减持了1196万股、1638万股。

与之类似的还有2021年。当时,恰逢资本市场HJT异质结电池炒作升温。ST爱康在当年半年报中称,公司拥有苏州、泰州、赣州、湖州四大基地,计划五年内实现22GW的异质结电池产能。随后,该股一飞冲天,从2021年7月底的2元/股,上涨至11月中旬的阶段性高点6元/股上方,涨幅超200%。在此期间,邹承慧控制的爱康实业密集减持,分9次抛售6903万股,套现约3.21亿元。

大手笔套现的同时,邹承慧及其关联方,持有的ST爱康股份,目前已经几乎全部质押。通过高比例的股权质押,邹承慧方面也获得了大量资金。

财报数据显示,截至今年一季度末,邹承慧控制的爱康实业,累计质押了持有的ST爱康9815.5万股,累计质押比例高达99.99%。

第一财经梳理近五年公告发现,爱康实业在2021年~2023年间,将上述9815.5万股分7笔进行质押,质权方为杭州余杭金控小额贷款有限公司、兴铁一号产业投资基金(有限合伙)、兴铁二号产业投资基金(有限合伙)。

按照此前常见做法,沪深主板公司股权质押率约为股价的5折到6折左右,创业板则在3折左右。而爱康事业质押时,ST爱康股价处于2.2元至5.5元之间,平均价格约为3.8元。据此粗略测算,爱康事业上述质押所得资金接近3.8亿元。

根据choice数据,爱康实业上述质押平仓线(估算)在1.26元~3.05元不等。而ST爱康目前的股价,仅相当于平仓线的33%—13%左右,已经全部跌穿平仓线。

大量占用上市公司资金

频繁套现之外,邹承慧等代表的控股股东,还长期大量占用ST爱康资金。2016年~2019年期间,该公司多次因与关联方存在非经营性资金往来,而被下发监管函或批评处分。

深交所2017年的一份监管函提到,在2016 年年报审核中,关注到该公司为爱康实业及其控制的苏州爱康薄膜新材料有限公司等多家公司,代付社保公积金累计9.1万元。2021年11月,深交所再次对ST爱康通报批评,该公司及子公司南通爱康金属科技有限公司(下称“爱康金属”)等以向供应商江阴东华铝材科技有限公司、江阴市振隆光伏科技有限公司预付货款的形式,在2017年至2019年间,间接向爱康实业提供财务资助,构成控股股东非经营性资金占用,发生金额分别达到1.6亿元、18.04亿元、20.13亿元。

除了非经营性资金占用,ST爱康还为邹承慧家族的企业提供了大量担保。

根据ST爱康披露,截至今年4月底,ST爱康及控股子公司经审议的累计对外担保额度为90.64亿元,实际发生的对外担保合同金额上限为65.66亿元,占最近一期经审计净资产的比例高达323.29%。

财报显示,2023年,ST爱康对外共有29笔重大担保,其中许多为邹承慧家族的“爱康系”关联企业。例如,被担保次数最多的为苏州爱康能源集团股份有限公司,该公司总经理为邹承慧。根据企查查数据,该公司由位于香港的华睿国际控股有限公司持股,曾用名为爱康国际控股有限公司。

ST爱康担保的不少邹氏家族企业,是否真实经营存在疑问。例如,ST爱康为苏州爱康商务科技有限公司实际担保了3000万元。根据企查查数据,苏州爱康商务科技有限公司由苏州爱康企业管理有限公司持股99.9%,而后者背后的股东为邹裕文、邹承慧。根据企查查,该公司2021年实际参保人数仅为1人,2023年为20余人。

如何防止“一退了之”

ST爱康一旦退市,受伤最深的还是投资者。Wind数据显示,截至5月20日,ST爱康股东共计27.68万户。

就在不久前,ST爱康还试图遮掩退市风险。该公司4月15日回复投资者“公司是否有ST风险”的提问时称,“目前公司不存在被ST的风险”。然而,仅仅时隔21天,该公司股票交易被实施其他风险警示处理,股票简称也变更为ST爱康。

虽然已濒临退市,ST爱康仍收到了立案通知。该公司6月12日披露,公司及实际控制人邹承慧,因涉嫌信息披露违规被证监会立案调查。

证监会上市公司监管司司长郭瑞明就近期上市公司股票被实施ST、退市情况答记者问时提到,上市公司退市后,公司及相关责任人对于退市前可能存在的违法违规行为,仍应依法承担相应的民事、行政、刑事法律责任。证监会高度重视涉及退市的投资者保护工作,坚持对上述主体的违法违规行为“一追到底”。

证监会同时表示,今年已依法将17家涉嫌犯罪的退市公司及责任人移送司法追究刑事责任,后续司法机关将根据查办进展依法公布案情。投资者因上市公司违法违规行为产生损失的,支持其依法通过诉讼等途径维护自身合法权益。

业内人士建议,除了严格追究上市公司及其股东违法违规的法律、赔偿责任,还可以借鉴国外经验,建立更完善的投资者保护制度。

“目前对中小投资者的保障机制,还有较大的完善空间。”艾媒咨询CE0张毅对第一财经记者说,虽然已有相关规定,但在实际操作的过程中,投资者获赔时间长、过程操作复杂。建议进一步推广便捷的纠纷解决机制,还可考虑积极发挥先行赔付制度的作用,当发行人因欺诈发行、虚假陈述或者其他重大违法行为给投资者造成损失的,发行人的控股股东、实际控制人、相关的证券公司可以委托投资者保护机构,就赔偿事宜与受到损失的投资者达成协议,予以先行赔付。

张毅认为,除了聚焦事后,更关键在于着眼事前。一方面,在规范大股东和高管行为方面,要进一步完善约束细则、加强处罚力度。例如目前对大股东减持有一定法规限制,但在实际执行过程中,仍存在绕道减持等规避行为,容易导致中小投资利益受损。对于这类规避行为,可以更多地明确和约束。另一方面,中国A股以散户居多,可以利用科技手段打造智能投顾模式,强化中小投资者教育。例如,利用科技手段帮助中小投资者理解市场风险和市场动态,构建基于人工智能和大数据的监测体系等。

也有机构人士认为,上述建议落地相对较难。香颂资本董事沈萌对第一财经记者分析,虽然索赔机制理论上是对投资者的保护,但实际上执行效果有限,原因在于被索赔的上市公司要么自身资产质量差、要么优质资产被实控人早已转移,即使是索赔也难有足够的资产可供执行。

平安证券认为,可以对国外中小投资者退市保护经验适当借鉴,以印度为例,无论是强制退市还是主动退市,上市公司均须回购股份。美国则采用集团诉讼制度,降低退市对于公众投资者的冲击,该制度遵循“明示放弃,默示参加”原则,意味着只要有一个人发起诉讼,最后胜诉或和解协议也默认覆盖所有股东。此外,美国设有专门的投资者保护法,财务造假和欺诈退市将给予中小投资者赔偿。