来源:柒财经

作为商业银行的核心业务,信贷业务一直是金融监管部门监督的重点,也是银行“踩雷”的重灾区。

有媒体统计发现,今年以来,监管开出的涉及信贷相关的罚单数量,占罚单总数的比例超过7成。

除了对银行进行处罚,相关的责任人自然也难逃处罚。今年以来,柒财经不完全统计,共有42名银行人被终身禁业务。在5月被终身禁业的银行人中,四川银行一名员工因涉及贷款金额高达1.6亿元,受贿26万元而受到关注。

01

事发四川银行合并重组之前

此人便是曾任四川银行凉山会理支行客户经理的王宗。

中国裁判文书网上有关王宗的一审刑事判决书显示,王宗出生于1963年11月30日,汉族,中专文凭。

王宗因何受贿,要从其从业经历讲起。据判决书,王宗于1986年2月调到中国建设银行从事信贷业务工作;2004年8月在凉山州城市信用社(凉山州商业银行前身)从事信贷业务工作,担任市场营销部负责人;2004年8月至今在四川银行凉山分行会理支行担任客户经理,主要工作职责是信贷业务(包含贷前调查、贷中、贷后管理等),是四川银行凉山会理支行的正式员工。

实际上,判决书的描述并不精确,四川银行成立于2020年11月,由凉山州商业银行与攀枝花商业银行合并重组而来。这也是四川省第一家省级商业银行。

在此之前,如若王宗没有离开过凉山州城市信用社和后来在其基础上筹建的凉山州商业银行。那么按照时间顺序其精确的身份归属应该是,凉山州城市信用社(2004年8月-2007年5月)、凉山州商业银行(2007年5月-2020年11月)、四川银行(2020年11月以后)。

就是在凉山州商业银行会理支行(现四川银行凉山分行会理支行)任客户经理期间,王宗对外放贷超过1.6亿元。

根据相关公司的贷款清单,会理县弘大电力有限责任公司从2009年6月22日至2017年2月6日,在四川银行凉山会理支行办理贷款共计6900万元;会理亿明矿业有限公司从2010年5月7日至2012年7月10日,在四川银行凉山会理支行办理贷款共计3997万元;2009年5月25日,在四川银行凉山会理支行办理贷款共计70万元;会理金成矿业有限责任公司,在2009年9月23日至2013年1月24日,在四川银行凉山会理支行办理贷款共计3600万元;会理恒源矿业有限公司2011年9月13日至2013年10月9日,在四川银行凉山会理支行办理贷款共计1800万元。

也正是利用放贷的职务之便,王宗收受他人财物。据判决书,王宗在上述多家企业办理贷款业务时,收受了共计26万元的贿赂款。而为了掩盖这一违法行为,王宗多次以借钱为由,补开收条借条,企图逃避法律的制裁。

证人李某介绍,2008年5月31日到2013年12月,其一共在凉山州商业银行会理支行办理贷款共计4067万元,相关贷款、票据承兑业务都需要王宗审签。而为维护好与王宗的关系,其多次向王宗行贿。其中,在2009年3月24日,自己到会理商业银行去办事,王宗在其办公室表示要买车差6万元,“问我能不能借给他”,自己随后安排人打卡,“王宗当时说过几天还给我,但是至今都还没有还”。

此外,王宗还私下进行民间放贷。李某介绍,2013年5月,李某和朋友合伙开一个小额贷款公司,便借了王宗160万元,约定月息百分之2,“总共还了本金140万元,68.3万元(利息),合计208.3万元,还有20万元的本金未归还,加上没有还的利息还欠王宗100万元。”

对于王宗的违法行为,法院判决认为,王宗身为银行工作人员,在金融业务活动中非法收受他人财物,为他人谋取利益,数额较大,犯罪事实清楚,证据确实、充分,应当以非国家工作人员受贿罪追究其刑事责任。最终,王宗一审被判处有期徒刑一年,缓刑一年,并处罚金人民币十万元。同时,他退缴的在案人民币26万元也被予以没收。

02

前五个月42人被终身禁业

从上述案件中,也能看出当时凉山州商业银行在内控方面的混乱。这也难怪该行和攀枝花银行被重组成为四川银行时,总体思路是“以改革重组化解风险”。

据报道,截至2019年,两家银行合计不良资产高峰期达300亿元。其中,凉山州商业银行主要是因涉矿企业贷款占比较高造成,而王宗所经手的贷款项目,恰恰主要流向了矿企。

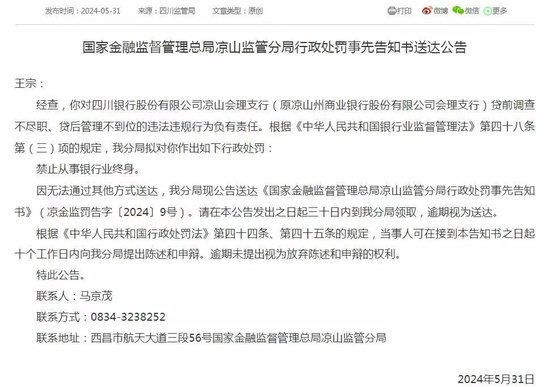

在监管层面,王宗也终于等来了对他的处罚。日前国家金融监督管理总局四川监管局披露的信息这样说道,在履职过程中,王宗对贷前调查不尽职、贷后管理不到位,严重违反了银行业的相关法规和职业操守。因此,被处以终身禁止从事银行业的严厉处罚。

柒财经注意到,作为商业银行的核心业务同时也是金融监管部门监督的重点,信贷业务一直是银行“踩雷”的重灾区。

在去年监管部门披露的2033张罚单中,涉及信贷业务违规的罚单占比近半,达961张,包括业务管理不到位、信贷业务审查审批不严格、贷款三查不尽责等。今年以来,监管开出的涉及信贷相关的罚单数量,占罚单总数的比例更是超过7成。

除了银行本身被罚外,相关的责任人自然也难逃处罚。柒财经不完全统计发现,像王宗一样被终身禁业的,今年截至5月底,共有42人。仅在刚刚过去的5月份,共计有12名银行从业人员(下面所列身份均为时任身份)因严重违规被监管部门处以终身禁业的严厉处罚。

这12人中,既有国有大行的员工,像建设银行天津分行员工武威、李忠志以及建设银行天津光荣道支行客户经理叶军,对建设银行天津市分行员工管理不到位、员工从事违法活动事项负有责任;农业银行天津南开支行张恪,对该行违规办理汽车分期业务事项负有责任;工商银行海口望海楼支行客服经理黄海龙,为实施信息网络犯罪团伙开办银行卡或U盾,均被终身禁业。

还有农商行的员工,像河南鄢陵农村商业银行员工王志军,对该行违法发放贷款形成重大案件的违法违规行为承担责任;贵阳农村商业银行孟关支行行长陈卓,对该行员工行为管理不到位事项负有责任;河南灵宝农村商业银行员工雷增革,因违规发放并侵占贷款资金,也均被终身禁业。

股份制银行中,中信银行西安分行员工高义飞,在职期间个人贷款贷前调查违规,骗取银行贷款;广发银行深圳分行员工郝毓忠因授信管理、内部控制严重违反审慎经营规则的行为,均被处以终身禁业的处罚。

还有一家民营银行的员工被终身禁业。天津金城银行支付负债业务岗员工宁延彬,和4月25日监管披露的天津金城银行客户经理邵凯一样,均对该行员工行为管理失当事项负有责任,而被终身禁业。这也是今年首现民营银行员工遭遇顶格处罚。

而从总体被罚的事由看,截至5月底,今年以来共有共有23人因信贷业务类原因被终身禁业,占比过半。

值得一提的是,不同于前几个月被终身禁业的银行人中,不少为其所在行高管,5月这些被禁业的银行人中,则以基层的普通员工为主,这也说明监管开始向基层伸手。