专题:新浪财经上市公司研究院

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

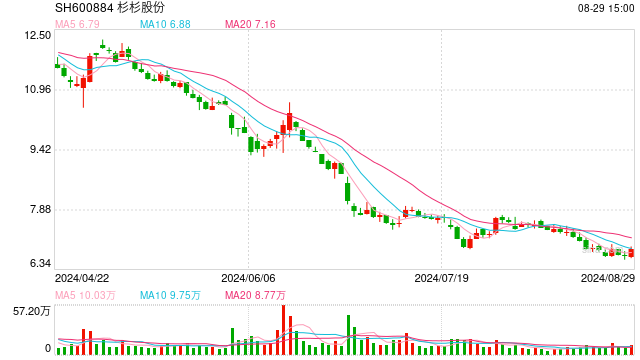

8月29日晚,杉杉股份(维权)发布2024年中报,上半年公司实现营业收入88.20亿元,归母净利润1757.45万元,扣非净利润2390.64万元,其中,第二季度实现单季净利润9086万元,环比扭亏为盈。

去年以来,在终端需求增速放缓、行业去库存背景下,杉杉股份负极材料和偏光片两大主业所属行业景气度不断下行,产品价格持续下滑,公司盈利能力承压。此外,非核心业务剥离等非经常性事项,也对公司上半年业绩造成不利影响。

事实上,在盈利空间大幅收窄、内卷日益加剧之际,行业竞争格局也在加速重塑,这对于头部企业而言,是“危”也是“机”。

面对行业深度调整期,杉杉股份加强负极材料业务的市场开拓、进一步优化客户结构并与行业大客户深度绑定,保持产品迭代领先;偏光片业务方面,公司持续夯实LCD用偏光片产品的全球领先地位,同时加大新技术研发与新产品量产力度,上半年OLED用偏光片产品实现了稳定供货。

通过调整经营策略、积极采取降本增效措施并坚定研发创新,杉杉股份负极材料和偏光片两大核心主业均以超出行业平均水平的增速实现销售增长,特别是今年第二季度,公司两大主业订单饱满、净利润环比明显改善,产品在全球市场份额中继续保持领先。

作为龙头公司,杉杉股份依靠自身足够的经营韧性穿越行业低谷期,为下一轮景气周期的到来,积蓄发展势能和业绩弹性。

行业调整期市场份额持续扩张 负极龙头彰显经营韧性

2024年上半年,受终端需求增速放缓、产能短期供需错配影响,负极材料市场价格持续低迷,行业盈利整体承压。

在供给阶段性过剩背景下,锂电负极行业竞争趋于白热化,两极分化趋势愈演愈烈,中部、尾部企业却迫于资金、成本压力,游走于亏损边缘,行业洗牌加速;而头部企业依托客户、规模及成本优势,订单持续放量,盈利逐步修复。

隆众资讯数据显示,今年上半年,负极材料行业集中度进一步提升,头部效应凸显,出货量前六大企业占据了76%的市场份额,较2023年提升2个百分点。

起点研究院(SPIR)7月发布的调研数据显示,2024年上半年中国锂电池负极材料出货量约90万吨,同比增长28.2%,其中人造负极材料出货约75万吨,占总出货量的83.3%,在人造负极领域杉杉股份继续蝉联市占率榜首。

今年以来,杉杉股份负极材料业务加大市场拓展力度,进一步优化客户结构并与宁德时代、比亚迪、ATL等行业大客户深度绑定,持续保持产品迭代领先,实现了销量大幅提升,特别是第二季度公司订单饱满,动力电池和储能用负极材料出货量增长明显。

通过推动产品迭代升级、深化大客户合作,杉杉股份2024年上半年负极材料实现销量同比增长超过50%,市场份额进一步提升。

行业仍处深度调整之际,作为负极材料龙头企业,杉杉股份充分展现出了逆境时期的经营韧性。

一体化与先进产能加速布局 降本增效潜力逐步释放

在行业供需错配背景下,锂电负极市场竞争压力有增无减,作为应对之策,降本增效已成为业内共识。

据了解,在负极诸多生产环节中,石墨化是成本最高的工序,约占总成本的50%左右。从头部厂商的在建产能及规划方向来看,通过一体化布局,提升关键工序石墨化的自给率是核心举措,拥有一体化生产能力、具备更优产品结构的企业有望在竞争中占得先机。

今年1月,作为行业单体规模最大的负极材料一体化基地,杉杉股份子公司云南杉杉30万吨负极材料项目正式投产,由于采用新型低成本工艺叠加产能逐步爬坡,吨耗较行业先进水平降低20%以上。

目前,公司四川基地一期已投产,产能结构的优化和石墨化自给率的提升有望降低运营成本、提升市场竞争力,进一步修复产品盈利水平。

除一体化产能外,对新技术路线的前瞻布局也将为后续竞争抢得先机。当前,硅碳负极作为提高电池容量的重要方向,成为各负极厂商的必争之地。

早在2009年,杉杉股份就开始布局硅基负极的研发,气相沉积法硅碳负极技术业内领先,新一代硅碳产品在头部客户测试中优势明显,相关核心技术已获得美国、日本的专利授权,计划在2024年内实现量产。

同时,杉杉股份已突破硅基负极材料前驱体批量化合成核心技术,并率先布局宁波4万吨一体化硅基负极产能基地,一期项目预计今年下半年陆续投产。

通过高端产线和极致性价比等差异化竞争,杉杉股份有望抓住硅基负极市场放量的机遇,提高自身议价能力的同时,也能更好满足下游客户的需求。

偏光片研发精益革新 双轮驱动助力穿越低谷期

近年来,全球经济增速放缓,消费电子市场整体呈现疲软态势,导致偏光片行业需求增长趋缓、价格下降。不过,受面板产能转移以及显示产品大尺寸化驱动,超大尺寸偏光片需求依旧保持较快增长。

CINNO Research数据显示,杉杉股份在大尺寸偏光片的出货面积份额由2022年的30%提升至2023年的33%,持续保持全球第一,LCD电视用偏光片业务、LCD显示器用偏光片业务市场份额均排名全球第一。

今年以来,杉杉股份持续夯实LCD用偏光片产品的全球领先地位,同时加大了新产品的研发与量产力度,OLED用偏光片产品实现稳定供货。2024年上半年,公司大尺寸偏光片的出货面积份额进一步提升至34%,继续保持全球第一。

高端产品方面,杉杉股份持续精益革新,深耕超大尺寸和高端TV市场,研发广视角、超低反、高透过等前沿材料技术,目前已拥有6条超宽幅前端生产线,超宽幅产线数量位居全球第一,其中2600毫米超宽幅生产线实现了115英寸偏光片的生产,多款产品对主流客户量产。

此外,在车载偏光片领域完成技术和专利储备,VR显示端用偏光片也已完成自主开发,目前正在客户认证阶段。

为加快LCD+OLED偏光片的突破,子公司杉金苏州及杉金广州拟收购LG化学旗下的车载、OLED、高端IT显示用偏光片等业务,加快提升高端偏光片市场份额,进一步完善偏光片的产品布局。

展望未来,杉杉股份深耕两大优质赛道,多措并举修炼内功,随着行业拐点临近和需求释放,以及服装、金融、充电桩、正极、电解液等非核心业务和低效资产的有序剥离,公司业务结构进一步向好,业绩有望迎来向上拐点。

值得一提的是,2023年12月、2024年4月和8月,杉杉股份先后三次公告实施股份回购,累计斥资约13.5亿元,完成回购约1.01亿股,彰显管理层对公司未来发展的坚定信心。