来源:华尔街见闻

这场募资“伤”啊

全球对冲基金的日子近几年过得时好时坏,这不,又一个大佬开始当起了“搅局者”!

潘兴广场的毕尔·艾克曼,最近宣布将募集一个封闭式基金,总规模不到20亿美元。

但令人惊讶的是,这个中等规模的基金发的并不太顺利.

而为了挽回颜面,该公司最新宣布对这支基金实施罕见的优惠费率:

免收所有业务分成奖金,同时允许第一年管理费免收。

这下子可捅了同行的“马蜂窝”喽。

一波三折的募资

艾克曼为旗下公司Pershing Square USA上市募资,酝酿多时。

他将上述公司以封闭型基金的模式打包,准备在纽交所挂牌上市,最初将基金IPO目标设定在250亿美元,折合人民币超1800亿元。

这个“梦想”一旦成功将成为美国最大IPO案例之一。

然而,这场“唱高调”的募资进展并不顺利。

今年7月末,艾克曼递交给监管机构的披露文件显示,他已将募资额下调至25亿美元-40亿元美元。

他还给投资者发出一封信称:“交易规模对市场反应有很大的敏感性。特别是考虑到结构的新颖性和封闭式基金非常负面的交易历史,投资者需要相当大的信心跳跃·····”。

之后又发生了戏剧性一幕。

潘兴广场曾对外透露愿意认购其IPO 股份的机构投资者的身份,其中一家机构在消息曝光后决定退出认购,并拒绝置评此决定。

大幅降低募资额后,艾克曼再次推迟了IPO计划,直至最新拿出了最新版招股说明书。

让市场再次大跌眼镜。

募资额下调至20亿美元规模,折合人民币145亿元。

对比最初“信誓旦旦”的250亿美元目标,如今这位基金大佬砍掉了90%的空间。

定价细节

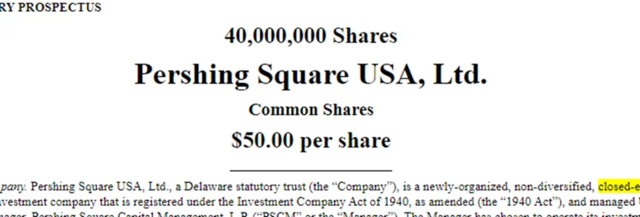

7月30日,潘兴广场在美国证监会网站上传题为《封闭型投资公司注册声明-修正版》的公告。

(如上图)这家上市实体计划发行4000万股的普通股,每股定价为50美元。

公告披露:IPO股份中,1500万股出售给机构投资者,1500万股出售给零售投资者。此外,基金管理人认购剩余的1000万股。

综合公告和官方资料:潘兴广场资本管理(Pershing Square Capital Management, L.P)担任上述发行方的管理人,这位管理人成立于2003年12月。

艾克曼最核心的对冲基金平台——潘兴广场控股(Pershing Square Holdings, Ltd),其管理人也是潘兴广场资本管理。

值得注意的是:这家管理人还承诺在IPO完成后的十年内,不会出售、转让或以其他方式处置所认购的此次发行的股票。

这类似于中国国内基金发行后,基金管理人或基金经理进行跟投,并保证十年内不会赎回。

上市实体究竟是啥?

通读整份潘兴广场的公告,多次出现一个关键词“closed-end”,中文为封闭式。

艾克曼将其控制的Pershing Square USA,但这不同于通常意义上的上市公司,而是表达为封闭式管理投资公司(closed-end management investment company)。

实际上,上市实体就是一只封闭型基金。

公告对投资者可能疑惑之处,进行了一番解释,并与公募性质的共同基金进行对比:

其一,封闭式投资公司与开放式投资公司(通常称为共同基金)有所不同。前者通常将其股份在证券交易所上市交易,并且不按照股东的要求赎回其股份。相比之下,后者发行可按净资产值赎回的证券,且股东可以随时赎回。

其二,共同基金面临资金持续流入流出,可能会使投资组合管理复杂化,而封闭式投资公司具有更高灵活性,包括对流动性较差的标的之投资。

运作细节

相关公告提及了投资层面的运作细节。

这只封闭型基金募资完成后,就要展开真刀真枪的投资,有如下重要信息:

其一,通过投资并持有12至15家大市值公司。

其二,北美市场的公司

其三,看重成长性。

其四,相关标的属于可预测且自由现金流生成型的资产。

其五,对外部因素暴露有限,即不受宏观经济因素、商品价格、监管风险、利率波动和/或周期性风险的实质性负面影响的公司,

公告提及,对上述特征的公司除了投资少数股权,也可以控股相关公司。

上述内容与艾克曼的潘兴广场控股的投资策略有极高的相似性。

公开数据显示:潘兴广场管理的资产总额为187亿美元,也属于封闭型基金运作结构。

最大亮点:不收业绩提成

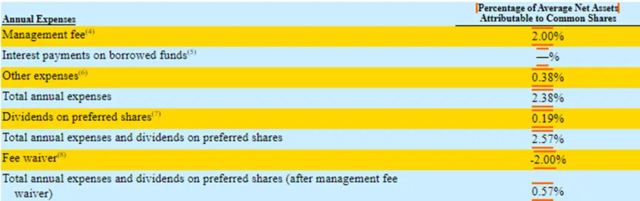

极为关键的是:艾克曼此次低于预期的募资,在基金费率结构上做了极大的“让步”。

首先,这只基金不收取任何业绩费用,公告称:“这一做法有潜力显著提升长期净值(NAV)表现。”

其次,发行完成后的前12个月,不收取固定管理费,之后收取2.00%/年的管理费。

再次,每周披露一次净值,而不是像很多对冲基金按月底或季度公布净值。

上述举措直接冲击了当今华尔街对冲基金的“惯例”。

未来,艾克曼能否实现20亿美元的募资目标了。

风险提示及免责条款

市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。