文|储燕 出品|天下财道

ETF基金诞生容易,养活养大却不易。

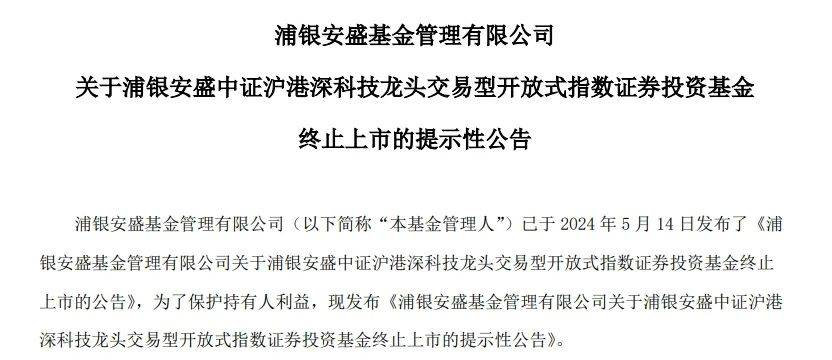

5月16日,浦银安盛发布了旗下ETF基金终止交易的提示性公告,浦银安盛中证沪港深科技(000021)龙头ETF基金(下称“浦银安盛中证沪港深科技”)将于5月20日正式终止上市。

(来源:公司官网)

这不是偶然的,从2023年至今,公司旗下已有3只ETF基金发布终止上市公告。

除上述刚终止的,另外2只分别为浦银安盛中华交易服务沪深港300ETF(下称“浦银安盛中华交易服务”)、浦银安盛中证高股息精选ETF(下称“浦银安盛中证高股息”)。

(来源:公司官网)

值得注意的是,浦银安盛目前仍有14只ETF基金(A、C类分开计算,下同)规模小于5000万元,处于清盘的边缘。

作为一种被动股票型基金,ETF的收益和规模更多地要经受市场风雨的吹打,而如何在竞争激烈的市场中生存下来,则是浦银安盛正在面临的严峻考验。

浦银安盛整体表现如何?公司还有哪些问题要解决呢?

优胜劣汰加剧

浦银安盛中证沪港深科技成立于2021年底,刚成立时管理规模约为2.5亿元。但是,到其第一季财报发布时(即2022年一季度末),规模已降至3619万元,跌破5000万元的“红线”。

截至浦银安盛中证沪港深科技最后一个交易日,其规模更是惨降至1132万元。

(来源:同花顺(300033)iFinD)

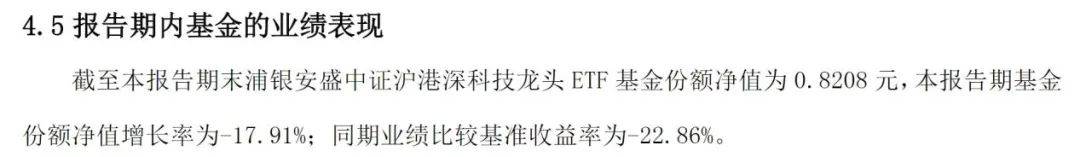

规模急剧减少的原因,当然离不开业绩欠佳。

浦银安盛中证沪港深科技2022年一季度财报显示,其收益率虽然跑赢了业绩基准,但亏损仍旧严重,高达18%。

(来源:基金公告)

被终止的另外两只ETF基金情况大体相似。

浦银安盛中华交易服务成立于2022年3月,运行时间不足1年就被终止,该基金规模也是上市即巅峰,发布第一季财报时,规模已降至3000万元以下,此后更是持续走低,终止上市时规模仅约1000万元。

(来源:同花顺iFinD)

相比之下,浦银安盛中证高股息“寿命”稍长,成立于2019年1月,终止在2023年2月,存在了4年多。

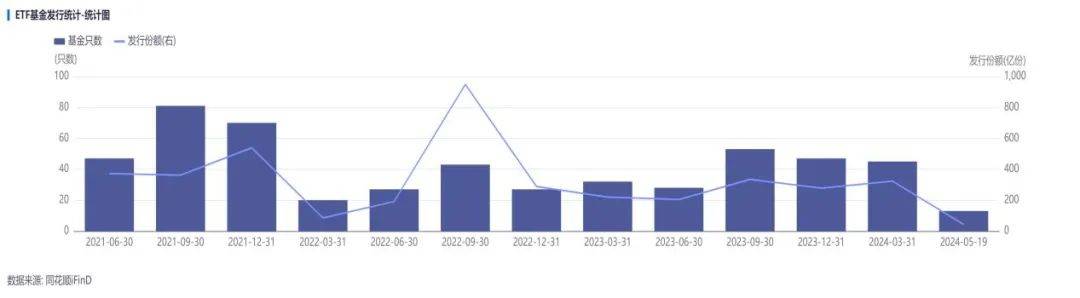

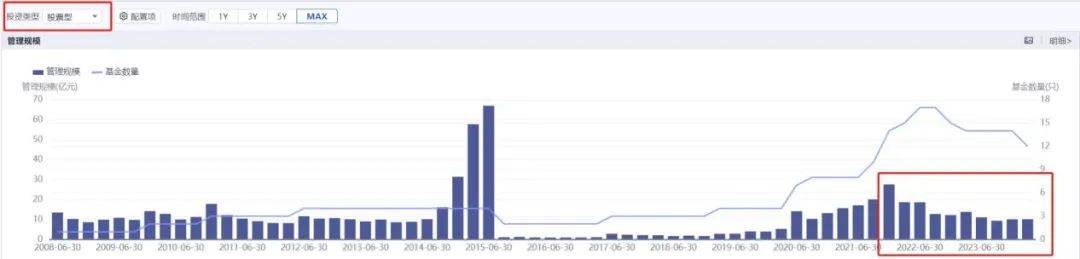

其活得稍久,和天时有关。2020年一季度到2021年三季度,市场环境相对乐观,ETF基金整体的发行数量变化也大体反映了市场环境变化。

截至目前,浦银安盛旗下仍有15只ETF基金,但其中14只规模不足5000万元。

这些“小萝卜头”未来怎么办?是浦银安盛面临的困局。

(来源:同花顺iFinD)

单人单品撑规模

浦银安盛全称是浦银安盛基金管理有限公司,成立于2007年8月,总部设在上海,是一家中法合资银行系基金管理公司,股东分别为浦发银行(600000)(600000.SH)、法国安盛投资、上海国盛资产,持股比例分别为51%、39%、10%。

总体上看,成立17年的浦银安盛过得怎样呢?

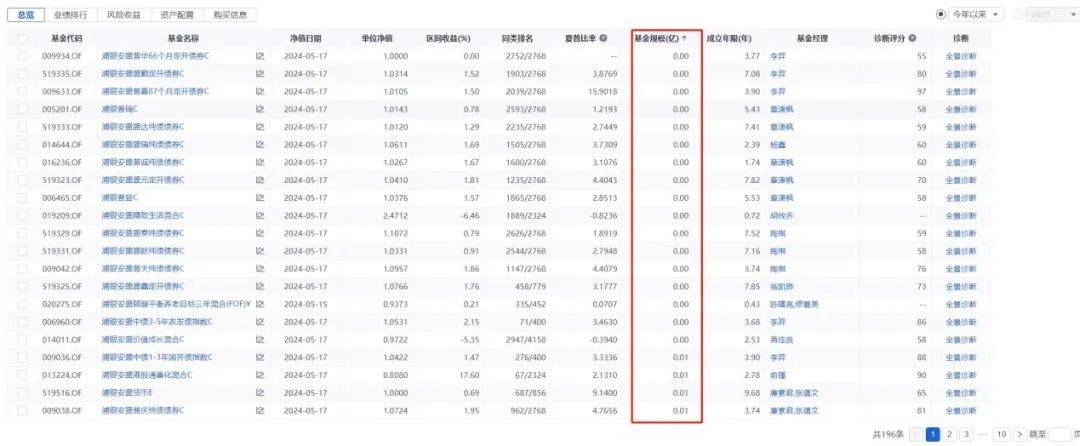

浦银安盛目前共有196只基金产品,基金数量尽管不少,但迷你基金扎堆。有117只基金不足2亿元,其中还有87只规模不足5000万元,面临清盘风险。

(来源:同花顺iFinD)

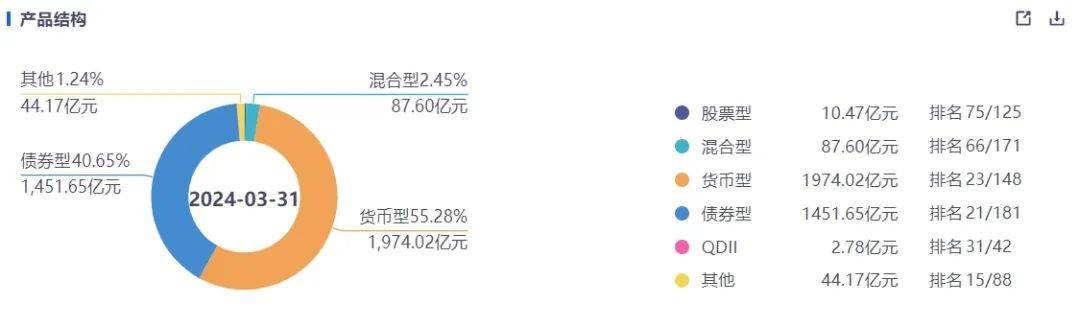

此外,浦银安盛旗下产品结构极不均衡。

截至2024年一季度末,浦银安盛旗下货币型、债券型基金规模分别约为1974亿元、1452亿元,合计3426亿元,占比约为96%。

(来源:同花顺iFinD)

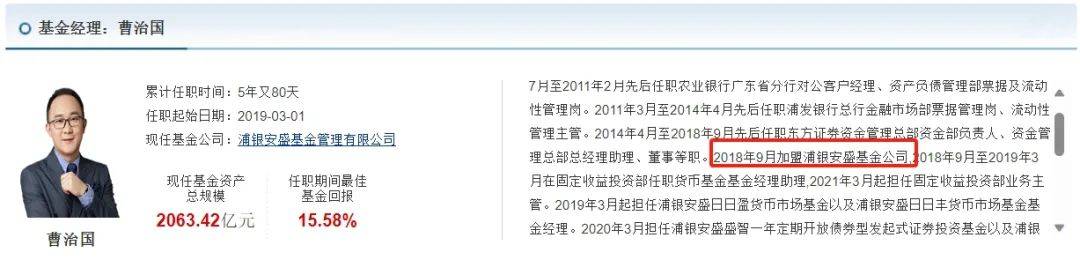

更值得关注的是,浦银安盛的大部分管理规模是在曹治国一人手中,截至2024年一季度末,他管理的基金总规模已达2064亿元,约占公司总规模的58%。

曹治国目前共管理了19只基金,其中浦银安盛日日丰D类基金的管理规模约为1406亿元,占公司管理总规模的近四成。

(来源:天天基金网)

也就是说,浦银安盛不仅严重依赖曹治国一人,同时也依赖单一产品来支撑规模。

权益产品缩水

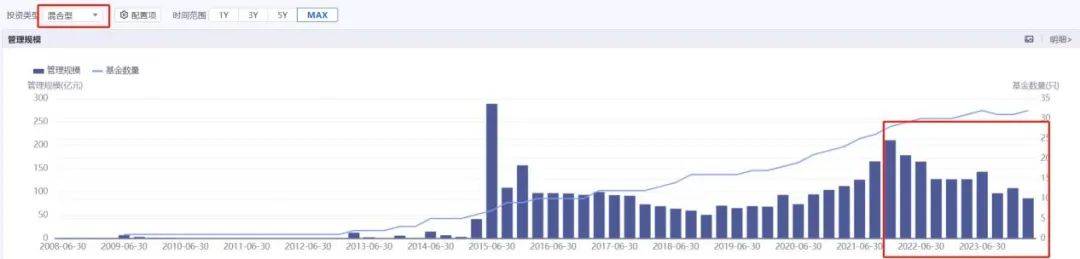

作为对比,浦银安盛旗下权益类产品规模明显太小。混合型和股票型基金分别仅为88亿元、10亿元。

更要命的是,从2021年末开始,浦银安盛本就不多的混合型、股票型产品规模还在下滑。

(来源:同花顺iFinD)

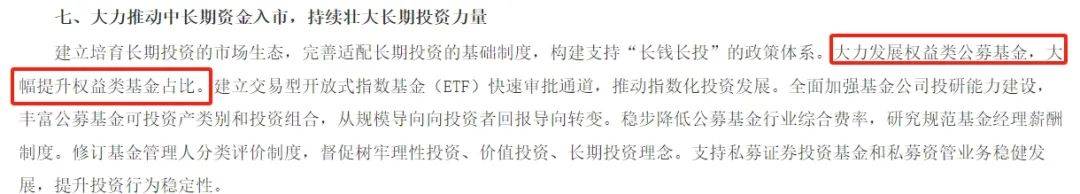

这种结构和表现,明显与新“国九条”相关政策中要“大力发展权益类公募基金,大幅提升权益类基金占比”背道而驰。

(来源:政府官网)

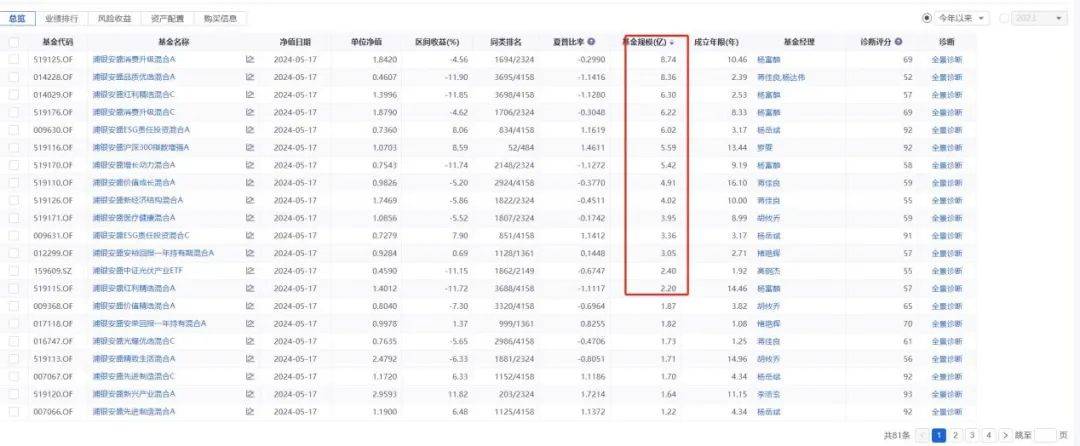

虽然权益产品总规模仅有98亿元,但产品数量却有81只,可见该类产品迷你基金扎堆的严重程度。

同花顺iFinD显示,截至2024年一季度末,浦银安盛仅有14只权益类产品规模在2亿元以上,占该类产品比例仅为17%。

(来源:同花顺iFinD)

除了规模偏小,收益也很不乐观。

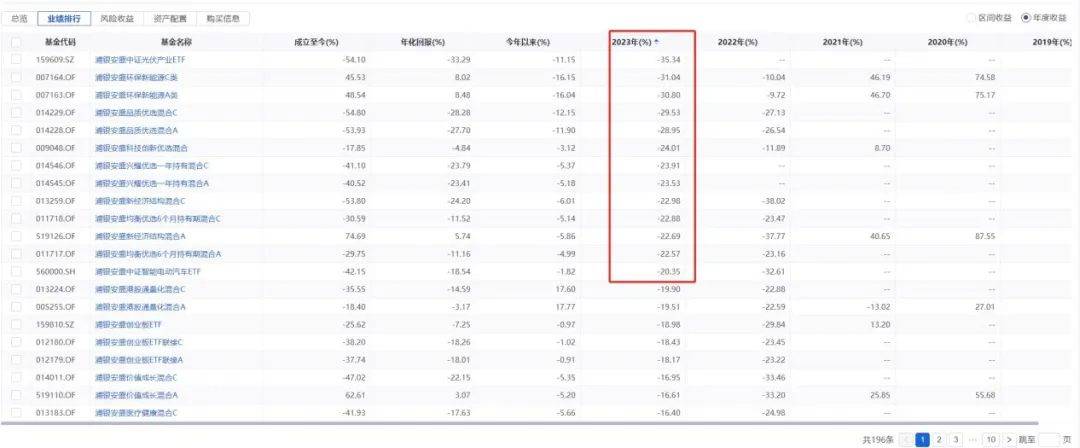

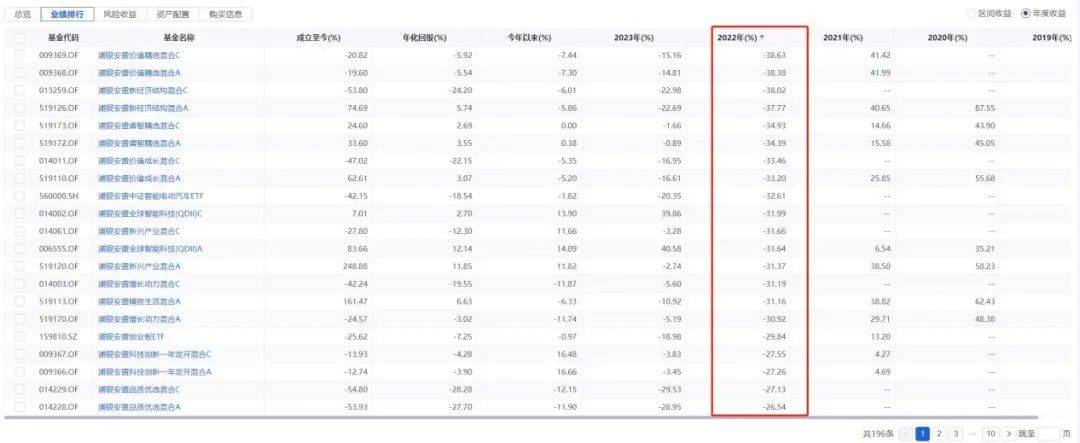

同花顺iFinD显示,2023年,浦银安盛有13只权益产品年度亏损超20%,其中有3只产品亏损在30%以上;2022年的年度收益则更不理想,有36只权益产品亏损超20%,其中亏损在30%以上的更高达16只。

(来源:同花顺iFinD)

(来源:同花顺iFinD)

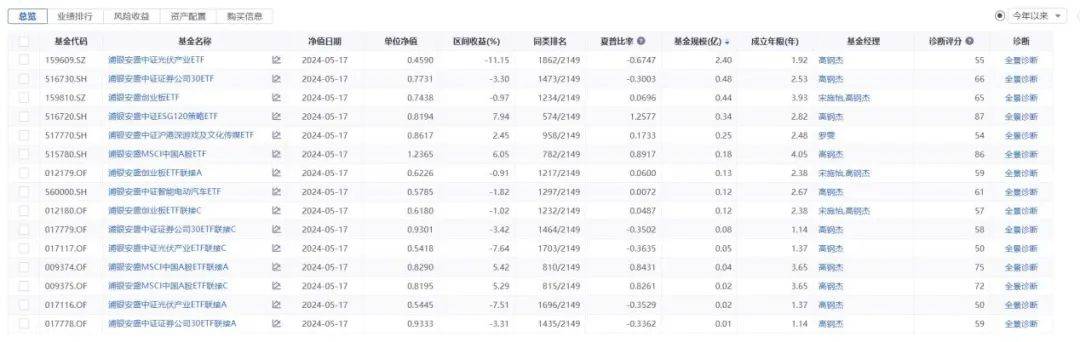

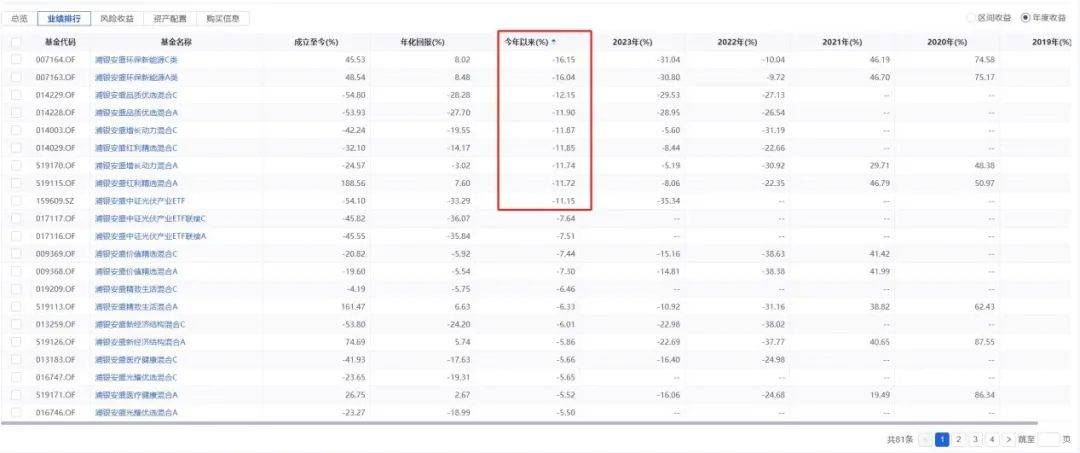

截至今年5月17日,浦银安盛旗下仍有9只权益类产品年内亏损在10%以上。

(来源:同花顺iFinD)

有业内人士向《天下财道》表示,固收类产品占比高,固然能撑起基金整体规模。但权益类产品才是真正体现基金管理和投资水平,同时也符合当下的政策导向。

浦银安盛该如何解决迷你基金扎堆问题?公司又该如何提升权益产品业绩和占比?这显然是摆在浦银安盛面前的不小难题。